Формирование инвестиционного портфеля и управление им: тонкости процесса

Первый шаг на пути к успешному вложению средств — формирование инвестиционного портфеля. Каждый опытный инвестор понимает, что без этого не обойтись. Если и вы решили связать свое будущее с финансовыми рынками, обязательно нужно знать, что такое инвестиционный портфель, как его правильно собрать, как управлять своими активами с наибольшей выгодой и наименьшим риском. Об этом мы и расскажем.

Содержание статьи:

Как составить инвестиционный портфель

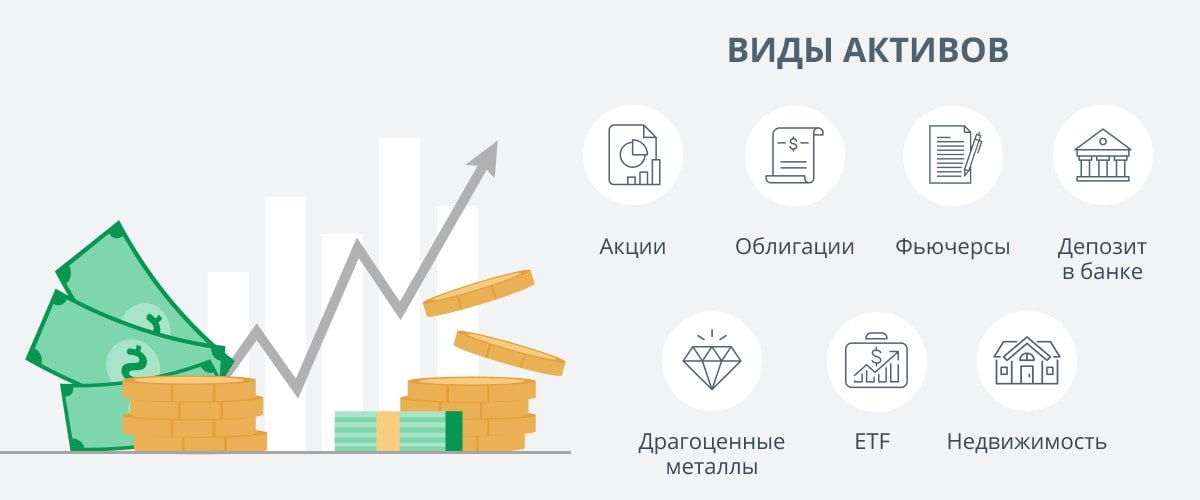

Инвестиционным портфелем называется совокупность активов, в которые инвестор вкладывает свой капитал, чтобы получать прибыль. Это могут быть акции, облигации и другие ценные бумаги, а также депозиты, недвижимость, драгоценные металлы и прочие финансовые инструменты.

У человека, недостаточно знакомого с темой инвестиций, обычно сразу возникает вопрос: зачем вкладывать деньги в различные активы? Не лучше ли выбрать что-то одно — к примеру, купить акции крупной компании и получать прибыль только с них? Конечно, с точки зрения организации процесса торговли это самое простое решение. Но представьте, что акции упадут в цене или компания обанкротится. Тогда инвестор потеряет весь свой капитал.

Хорошо, предположим, что акции — рискованный инструмент для инвестирования. В таком случае, возможно, стоит вложить деньги в более надежный актив, например в облигации федерального займа? Безусловно, так можно существенно снизить риски. Но и прибыль от облигаций вряд ли порадует — слишком уж она невелика.

Итак, мы подошли к одному из основополагающих принципов инвестирования: чем выше доходность актива, тем больше риск. Соответственно, и наоборот: самые надежные финансовые инструменты приносят минимальную прибыль.

Естественно, любому инвестору — как начинающему, так и опытному — хочется получать доход, ничем не рискуя. К сожалению, сама специфика рынка исключает такую возможность. Всегда приходится делать выбор между надежностью и прибыльностью. Но существует способ увеличить потенциальный доход от инвестиций, минимизировав при этом риск потерять все. Речь идет о формировании оптимального инвестиционного портфеля.

Грамотное распределение капитала между несколькими активами повышает надежность вложений. Каким образом — понять нетрудно. Если одно из направлений инвестирования окажется убыточным, останутся другие, более стабильные, ведь крайне редко все проекты одновременно терпят крах. В то же время, когда средства вложены в несколько инструментов, создаются лучшие условия для роста прибыли. Анализируя доходность инвестиционного портфеля, можно вовремя перераспределить свой капитал — продать убыточные активы и на вырученные деньги приобрести более прибыльные. Последнее, конечно, верно только в случае высокой ликвидности инвестиций.

Таким образом, можно определить две главные цели формирования инвестиционного портфеля:

- диверсификация рисков (вспомним известную английскую пословицу о том, что не следует складывать все яйца в одну корзину);

- повышение доходности за счет перераспределения капитала.

Цели теперь ясны, но как собрать инвестиционный портфель? Для начала выясним, какие виды активов могут в него входить.

Акции

Это ценные бумаги, владелец которых имеет право на долю прибыли компании-эмитента или на часть ее имущества (в случае банкротства). С акций можно получать дивиденды (собственно, процент от дохода акционерного общества), а можно сделать их предметом торговли. Именно этот вид заработка чаще всего предпочитают опытные инвесторы. Акции — высокодоходный, но рискованный инструмент. Успешная торговля этими ценными бумагами способна принести большую прибыль, однако при неудаче можно потерять немалую сумму.

К сведению

В состав инвестиционного портфеля обычно включают акции компаний, работающих в разных отраслях, причем желательно максимально удаленных друг от друга. Цель такого подхода — усилить диверсификацию. Кризисы по-разному сказываются на отраслях: одни страдают больше, другие меньше. Если в какой-либо из компаний наступят трудные времена и акции упадут в цене, ценные бумаги других эмитентов позволят компенсировать убытки.

Дополнительную возможность заработать на акциях предоставляет индивидуальный инвестиционный счет. Это специальный брокерский счет для физических лиц, предназначенный для покупки и продажи финансовых инструментов. Главное преимущество ИИС в том, что доход по нему не облагается НДФЛ. Либо владелец счета, если не планирует совершать активных операций с ним, может получать ежегодный налоговый вычет.

Облигации

Это своего рода «долговые расписки», которые гарантируют, что эмитент в установленный срок вернет владельцу ценных бумаг их стоимость с процентами. Компании выпускают облигации, чтобы привлечь средства для развития бизнеса. Иначе говоря, они как бы берут деньги в долг у держателей ценных бумаг. В роли эмитента могут выступать не только коммерческие предприятия, но и само государство. Цель выпуска облигаций в этом случае — пополнение бюджета.

Облигации — надежный, но далеко не самый прибыльный актив. Вообще же показатели их доходности и риска зависят от эмитента. Самые надежные — облигации федерального займа: доверяя деньги государству, как правило, можно рассчитывать на их возврат. Однако доходность у этих ценных бумаг очень невысока. Корпоративные облигации крупных компаний тоже вполне надежны, и процент по ним несколько выше.

Фьючерсы

Как и акции, — весьма доходный, но рискованный актив. Это не собственно ценные бумаги, а контракт на их приобретение в установленный срок. При этом цена покупки фиксируется заранее. Так что, если к моменту исполнения контракта рыночная стоимость акций вырастет, покупатель выиграет, если же упадет — проиграет. Кроме фьючерсов, существуют еще опционы — они устанавливают не обязанность, а право на покупку/продажу финансового инструмента.

Драгоценные металлы

Золото, серебро, платина, палладий — всегда в цене, а потому тоже могут использоваться как инструмент для вложения денег. Кроме того, это высоколиквидный актив, который в любой момент можно реализовать. Есть несколько способов вложения в драгметаллы. Например, купить слитки (за их хранение нужно платить) или завести в банке обезличенный металлический счет. Инвестиции в драгметаллы надежны, но не прибыльны: прямого дохода их владелец не получает. Такое вложение может рассматриваться как способ сохранения капитала, но не его приумножения.

Самый выгодный способ инвестирования в драгоценные металлы — это покупка золота и серебра на валютной секции ММВБ. Покупатель освобождается от НДС и не платит банковскую наценку.

Недвижимость

Недвижимость жилая или коммерческая, — тоже вполне оправданный вид портфельных инвестиций. Покупка квартиры или офисного помещения для сдачи в аренду может стать источником пассивного дохода. Минус недвижимости как актива — высокая стоимость и низкая ликвидность.

Депозит

Депозит в надежном банке — неплохой способ защиты капитала, ведь вклады застрахованы государством. Если кредитная организация обанкротится или лишится лицензии, деньги вкладчику вернут, как и начисленные проценты, — правда, лишь в том случае, если на счету не больше 1,4 млн рублей. Более крупную сумму для надежности придется разместить на депозитах в нескольких банках. Но вот заработать на вкладе не получится: ставки в банках настолько низки, что даже не всегда покрывают ежегодную инфляцию. А кроме того, депозиты облагаются налогом.

ETF

ETF , или биржевой инвестиционный фонд, работает следующим образом. Управляющая компания закупает разнообразные активы (ценные бумаги, золото и другие), формируя таким образом большой инвестиционный портфель. Приобретая акции ETF, покупатель становится совладельцем этого портфеля, составленного профессионалами.

Итак, мы выяснили, что различные виды инвестиций обладают разным соотношением доходности и риска. В соответствии с этим все инструменты в рамках инвестиционного портфеля можно расположить в виде пирамиды:

- Нижний уровень составят надежные и низкодоходные инвестиции: недвижимость, драгметаллы, депозиты, облигации федерального займа.

- Середина пирамиды — активы со средней доходностью и умеренным уровнем риска: надежные корпоративные облигации, акции «голубых фишек» (крупных компаний), ETF.

- Вершина — высокодоходные и рискованные финансовые инструменты: акции небольших компаний, фьючерсы, опционы, ненадежные облигации.

Пирамидальный принцип формирования инвестиционного портфеля должен соблюдаться в любом случае, но соотношение высоко- и низкодоходных инвестиций может быть разным. Оно зависит в большей степени от риск-профиля инвестора. Одни предпочитают постепенный и небольшой, зато гарантированный прирост доходов. Другие же готовы на любой риск ради шанса многократно увеличить капитал.

Процесс формирования инвестиционного портфеля не должен быть хаотичным. Инструменты следует подбирать грамотно и обдуманно. Прежде чем покупать акции или облигации той или иной компании, нужно провести подробный анализ финансовых показателей.

Управление инвестиционным портфелем: доходность и риски

Доходность и риск инвестиционного портфеля зависят от того, какие активы преобладают в его структуре. Чем больше высокодоходных инструментов, тем на большую потенциальную прибыль можно рассчитывать, но, с другой стороны, тем крупнее сумма, которую инвестор рискует потерять в случае неудачи. По соотношению доходности и риска можно выделить три вида инвестиционного портфеля.

- Консервативный . В его структуре доля надежных инвестиций максимальна, а рискованных — минимальна (классическое соотношение — 80:20). Этот тип портфеля также называют защитным, ведь основная функция такого рода вложений — сохранить капитал даже при неблагоприятном развитии событий.

- Агрессивный . Полная противоположность вышеописанному типу. Соотношение надежных и рисковых активов может достигать 50:50. Ожидаемая доходность инвестиционного портфеля агрессивного типа очень высока, но, если акции просядут, инвестор рискует сильно уйти в минус.

- Смешанный . Этот тип портфеля являет собой золотую середину — соотношение активов в нем идеально сбалансировано и составляет примерно 70:30. При грамотном управлении смешанным портфелем можно снизить риски до минимума, а ожидаемую доходность повысить до вполне приемлемого уровня.

Конечно, формирование финансового инвестиционного портфеля — это только начало. Чтобы активы приносили прибыль, ими нужно грамотно управлять: работать над повышением доходности и снижением рисков. А для этого необходимо непрерывно следить за рыночным поведением финансовых инструментов, оперативно реагировать на любые изменения. Методы управления инвестиционным портфелем зависят от его типа: например, при агрессивной стратегии инвестирования наибольшее внимание уделяют контролю рисков, при консервативной — способам увеличения доходности.

Новичкам зачастую недостает знаний и навыков, которых требует грамотное формирование и управление инвестиционным портфелем. Лучше всего доверить эту задачу профессионалам. Честный и надежный брокер поможет правильно подобрать финансовые инструменты в соответствии с риск-профилем, наилучшим образом соотнести доходность и риски.

Оптимальный инвестиционный портфель — это комплекс инструментов, который отвечает целям инвестора и приносит наибольший доход при заданном допустимом уровне риска. Стратегию инвестор выбирает, руководствуясь своими предпочтениями. Но в любом случае для грамотного формирования портфеля и последующего управления им нужна помощь профессионального брокера.

Предупреждение: предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.