Для чего и как проводятся аудиторские проверки организации

Содержание:

Аудит обеспечивает основу для анализа финансово-хозяйственной деятельности бизнеса, что позволяет выявить сильные и слабые стороны последнего, принять обоснованные решения, а также предотвратить административные взыскания. Аудит можно сравнить с врачебной диспансеризацией или технической диагностикой автомобиля. Зрелый руководитель полностью понимает необходимость аудиторских проверок и, как правило, не откладывает их в долгий ящик.

Однако не все так просто. Итоги проверки и дальнейшая деятельность компании напрямую будут зависеть от квалификации аудиторов, поскольку отраслевые стандарты оставляют им большой простор для принятия решений. Так в каких же случаях и кого следует пригласить для проверки, чтобы это принесло пользу вашему бизнесу?

Понятие и основная цель аудиторской проверки

Аудит — это анализ данных финансовой (бухгалтерской) отчетности на предмет степени их достоверности и соответствия порядка ведения бухгалтерского учета законодательству Российской Федерации. Аудит призван подтвердить или опровергнуть, что любые пользователи финансовой информации, содержащейся в отчетности, смогут на ее основании сделать правильные выводы о результатах хозяйственной деятельности, финансовом и имущественном положении компании и принимать базирующиеся на этих выводах обоснованные решения. Основной целью аудита является проверка достоверности отчетности, а основным условием ее проведения — независимость аудитора. Результатом аудиторской проверки становится официально зафиксированное в установленной форме компетентное мнение аудитора о точности финансовой информации, содержащейся в отчетности за определенный период, то есть — аудиторское заключение.

Однако «пользователь не должен принимать мнение аудитора ни как выражение уверенности в непрерывности деятельности аудируемого лица в будущем, ни как подтверждение эффективности ведения дел руководством данного лица» (Федеральное правило (стандарт) (далее — ФСАД) № 1 «Цель и основные принципы аудита финансовой (бухгалтерской) отчетности»). Такая формулировка обусловлена тем, что существуют объективные и субъективные ограничения, которые влияют на вероятность и возможность выявления значительных искажений финансовой информации в отчетности: тестирование, использование выборочных методов, несовершенство самого бухучета и внутреннего контроля в аудируемой организации, представление доказательств в форме доводов в обоснование вывода, отсутствие исчерпывающих ответов. Поэтому задача аудиторской проверки — в процессе сбора необходимых и достаточных доказательств, лежащих в основе аудиторского вывода, обеспечить разумную уверенность в точности и достоверности отчетности (пункты 6–9, ФСАД № 1). Аудитор несет ответственность за формулирование и выражение мнения о достоверности отчетности, а менеджмент компании — за подготовку и представление отчетности.

Аудитор самостоятельно решает, какие количественные (значения) и качественные (характер) искажения в отчетности можно считать существенными, а какие — нет. Он устанавливает своеобразную планку приемлемой «существенности в аудите» (ФСАД № 4), которая чем ниже, тем выше риск ошибки аудитора в заключении.

Учитывая вышесказанное, многие клиенты аудиторских организаций задаются вопросом: «Если искажения, неточности и ошибки в нашей финансовой (бухгалтерской) отчетности будут пропущены, у аудитора всегда есть оправдание в виде выборочного способа проверки и установленного уровня существенности?» Такое понимание аудиторских процедур является примитивным и в корне неправильным. Вероятность аудиторской ошибки нивелируется такими методами, как изменение характера, сроков проведения и объема запланированных процедур проверки, проведение расширенных или дополнительных тестов средств контроля. Их применение и/или изменение опирается на оценку вероятных последствий искажений в отчетности аудируемого лица. Кроме того, напомним про закон Вильфредо Парето: 20% усилий дают 80% результата, а остальные 80% усилий — лишь 20% результата. Он в известной степени отражает принцип формирования аудиторской выборки, включающей наиболее значимую информацию об отдельных активах, обязательствах, доходах и расходах, хозяйственных операциях и структуре капитала. Эти данные могут быть существенными или нет в зависимости от величины показателей, периодичности, характера их влияния на хозяйственную деятельность аудируемого лица. Очевидно, аудитор может пропустить какую-либо ошибку, но при профессиональном формировании выборки данная ошибка не будет образовывать основную часть финансового показателя, являться определяющей.

Этические принципы аудита

Указанные выше, как и другие нормы ФСАД, а также федеральных законов, свидетельствуют о том, что аудиторскую деятельность осуществляют только те лица, которые профессионально и непрерывно ей занимаются и способны подтвердить свою квалификацию соответствующим аттестатом, выдаваемым СРО аудиторов. Кроме того, в соответствии с «Кодексом профессиональной этики аудиторов» аудитор обязан соблюдать базовые этические принципы:

Честность и открытость — означает справедливое выстраивание деловых отношений. Так, при обнаружении фактов, указывающих на то, что предоставленная информация содержит в значительной части ложные или вводящие в заблуждение утверждения либо данные небрежно подготовлены, аудитор не обязан намеренно быть связан с такой отчетностью, документами, сообщениями или иной информацией, но должен принять меры по устранению такой связи.

Объективность — предполагает, в частности, что аудитор должен избегать отношений или исключать ситуации, которые могут повлиять на непредвзятость его суждений, например, если он оказался в центре конфликта интересов третьих лиц.

Профессиональная компетентность и должная тщательность — означает постоянное профессиональное развитие, поддержание знаний и навыков на высоком квалификационном уровне в соответствии с достижениями практики и законодательством, добросовестное применение стандартов аудиторской деятельности в процессе оказания услуг.

Конфиденциальность — обязывает к защите и нераспространению информации, полученной в ходе делового взаимодействия с клиентом (кроме обозначенных законом обстоятельств).

Профессиональное поведение — заключается в соблюдении требований действующего законодательства, в избегании действий, которые могут дискредитировать саму профессию или могут быть расценены третьим информированным лицом как порочащие репутацию аудитора, аудиторской организации или СРО аудиторов, членом которой он является. К таким действиям, помимо вышеупомянутых актов неэтичного поведения, относятся пренебрежительные отзывы о своих коллегах или конкурентах, проведение необоснованных параллелей между своей работой и деятельностью других аудиторов, заявления, преувеличивающие собственные заслуги при предложении и продвижении своей кандидатуры или услуг.

Нормативная база

Таким образом, профессиональная деятельность аудитора регулируется:

- международными стандартами аудиторской деятельности (МСА) – (после 2018 года);

- отраслевыми (внутренними) стандартами саморегулируемой организации, которые не должны вступать в противоречие с МСА;

- федеральными стандартами аудиторской деятельности (ФСАД) в переходный период — до принятия всех МСА на законодательном уровне в порядке, установленном Правительством РФ, то есть до 2018 года или ранее;

- кодексом профессиональной этики аудиторов.

Признанные МСА применяются при оказании аудиторских услуг начиная с года, следующего за годом их признания. Они становятся обязательными не только для аудиторов, аудиторских организаций, СРО аудиторов и всех их работников, но и аудируемых лиц — всех, кто заключил договор на оказание аудиторских услуг. МСА главенствуют над любыми другими стандартами — принятыми Минфином РФ и Правительством РФ (заменяют их по мере признания) и принятыми СРО аудиторов, которые также являются обязательными к исполнению всеми членами СРО.

Кроме изложенных документов, не относящихся к нормативным, существует определенная иерархия в довольно обширной нормативной базе по вопросам проведения аудита, которая выглядит следующим образом:

- Федеральный закон от 30 декабря 2008 г. № 307-ФЗ «Об аудиторской деятельности».

- Кодексы: ГК РФ и НК РФ.

- Федеральные законы:

- от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности»;

- от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»;

- от 1 декабря 2007 г. № 315-ФЗ «О саморегулируемых организациях» и др.

- Постановления Правительства РФ:

- от 23 сентября 2002 г. № 696 «Об утверждении федеральных правил (стандартов) аудиторской деятельности»;

- от 11 июня 2015 г. № 576 «Об утверждении Положения о признании международных стандартов аудита подлежащими применению на территории Российской Федерации» и др.

- Приказы Минфина России:

- от 20 мая 2010 г. № 46н «Об утверждении Федеральных стандартов аудиторской деятельности» (ФСАД 1/2010; ФСАД 2/2010; ФСАД 3/2010);

- от 24 февраля 2010 г. № 16н «Об утверждении Федерального стандарта аудиторской деятельности «Принципы осуществления внешнего контроля качества работы аудиторских организаций, индивидуальных аудиторов и требования к организации указанного контроля. ФСАД 4/2010»;

- от 17 августа 2010 г. № 90н «Об утверждении Федеральных стандартов аудиторской деятельности» (ФСАД 5/2010; ФСАД 6/2010);

- от 16 августа 2011 г. № 99н «Об утверждении Федеральных стандартов аудиторской деятельности и внесении изменения в Федеральный стандарт аудиторской деятельности (ФСАД 5/2010) «Обязанности аудитора по рассмотрению недобросовестных действий в ходе аудита», утвержденный Приказом Министерства финансов Российской Федерации от 17 августа 2010 г. № 90н» (ФСАД 7/2011; ФСАД 8/2011; ФСАД 9/2011);

- от 10 ноября 2010 г. № 147н «Об утверждении Порядка, сроков и форм сообщений в Министерство финансов Российской Федерации о дополнительных требованиях, установленных федеральными стандартами аудиторской деятельности, требованиях, предусмотренных саморегулируемой организацией аудиторов в своих стандартах аудиторской деятельности, а также о дополнительных требованиях, включенных в принятые ею правила независимости аудиторов и аудиторских организаций, и дополнительных нормах профессиональной этики, включенных в принятый ею кодекс профессиональной этики аудиторов»;

- от 5 августа 2015 г. № 122н «Об утверждении Порядка проведения экспертизы применимости документов, содержащих международные стандарты аудита, на территории Российской Федерации» и др.

Мы умышленно привели нормативную базу в иерархическом порядке. Дело в том, что, вопреки устоявшемуся представлению, в случае возможных правовых коллизий в первую очередь будет применяться именно Федеральный закон № 307-ФЗ, а не ГК РФ или НК РФ, и следующие за ними иные федеральные законы, постановления Правительства РФ, ведомственные приказы, информационные сообщения Минфина РФ, не содержащие норм права, но обращающие внимание на изменения в законодательстве и их практическое применение.

Итак, прояснив основную суть аудита, перейдем к рассмотрению его форм и порядку проведения.

Обязательный аудит и добровольные аудиторские проверки

Обязательный аудит определяется статьей 5 Федерального закона № 307-ФЗ, где установлены периодичность, случаи и обстоятельства его применения, а также юридические лица, на которых распространяется его проведение.

Обязательная аудиторская проверка проводится ежегодно, если:

- организационно-правовая форма компании — акционерное общество, при этом обязательному аудиту подлежат все акционерные общества, а не только публичные, независимо от финансовых результатов хозяйственной деятельности. Это связано с появлением в ГК РФ статей 66.3 и 97, введенных Федеральным законом от 5 мая 2014 г. № 99-ФЗ, который упразднил деление акционерных обществ на закрытые и открытые и ввел деление акционерных обществ на публичные и непубличные;

- ценные бумаги компании в процессе их размещения на основе листинга допущены к обращению на организованных торгах. Заметим, что, в соответствии со статьей 14 Федерального закона от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг», организатор торговли вправе без объяснения причин отказать в допуске или прекратить допуск ценных бумаг к организованным торгам, что отразится на необходимости ежегодного аудита;

- по роду деятельности организация является:

- годовой объем выручки от реализации услуг, работ, товаров свыше 400 млн рублей или сумма активов бухгалтерского баланса свыше 60 млн рублей за период, предшествующий отчетному;

- организация представляет и/или публикует сводную (консолидированную) бухгалтерскую (финансовую) отчетность в информационных системах общего пользования, в СМИ либо другим способом, доступным для заинтересованных в ней лиц независимо от целей получения данной отчетности по процедуре.

Это важно!

Вне зависимости от финансовых результатов хозяйственной деятельности и публикации сводной (консолидированной) бухгалтерской отчетности, обязательный аудит не проводится в отношении индивидуальных предпринимателей, сельскохозяйственных кооперативов и их союзов, муниципальных и государственных внебюджетных фондов, унитарных предприятий, учреждений органов власти.

Итак, мы перечислили все случаи и обстоятельства обязательности проведения аудита, диктуемые не только статьей 5 Федерального закона № 307-ФЗ, но и другими федеральными законами и кодексами, однако этот перечень остается открытым и может корректироваться в соответствии с правовыми новеллами.

Во всех определенных законодательством ситуациях, в которых аудит не обязателен, он может проводиться на добровольной основе. В законодательстве отсутствует термин «инициативный аудит» — в этом законотворцы не увидели особого смысла. И действительно, аудит, который не подпадает под порядок обязательного проведения, может трактоваться как инициативный, добровольный и даже как внеочередной.

Обратите внимание!

Внеочередной инициативный аудит проводится в акционерных обществах по требованию акционеров, совокупная доля акций которых в уставном капитале АО составляет 10% и более, или в обществах с ограниченной ответственностью — по требованию любого из участников ООО, но за свой счет. Аудитор при этом не должен быть связан имущественными интересами с обществом или его участниками (части 4 и 5 статьи 67.1 ГК РФ).

Добровольная аудиторская проверка обычно назначается по следующим причинам:

- необходимость в проверке деятельности финдиректора, главного бухгалтера и всей бухгалтерии;

- комплексная проверка работы всех органов управления;

- требование партнеров по бизнесу, инвесторов, кредитных организаций, государственных органов;

- замена главного бухгалтера и передача соответствующей документации;

- реорганизация бизнеса или подготовка к купле-продаже компании;

- грядущая проверка государственными органами;

- подготовка к сертификации предприятия.

Необходимость и частота проведения так называемого инициативного аудита определяется менеджментом организации (или собственниками) исходя из состояния бухгалтерского учета предприятия и других причин.

На заметку

Отличие добровольного аудита от обязательного заключается только в том, что он может проводиться по инициативе руководства или собственников компании с любой периодичностью и не исключительно аудиторскими организациями, но также индивидуальными аудиторами. В остальном же независимый аудит, проводимый как на обязательной, так и на добровольной основе, осуществляется в полном соответствии с требованиями и в порядке, которые установлены стандартами аудиторской деятельности.

В число связанных с аудитом услуг, но не регулируемых стандартами аудиторской деятельности, входят такие области экспертной деятельности как:

- Консалтинг: налоговый, экономический и финансовый, управленческий, правовой.

- Представительство в судебных и налоговых органах по налоговым и таможенным спорам.

- Обучающие семинары и тренинги, научно-исследовательские и экспериментальные работы в области аудиторской деятельности.

- Постановка, восстановление и ведение бухгалтерского учета, составление финансовой (бухгалтерской) отчетности, бухгалтерское консультирование.

- Автоматизация бухгалтерского учета и внедрение информационных технологий.

- Оценка стоимости имущества и предприятий как имущественных комплексов.

- Оценка предпринимательских рисков.

- Проведение маркетинговых исследований.

- Анализ финансово-хозяйственной деятельности юридических лиц и ИП.

- Разработка и анализ инвестиционных проектов, составление бизнес-планов.

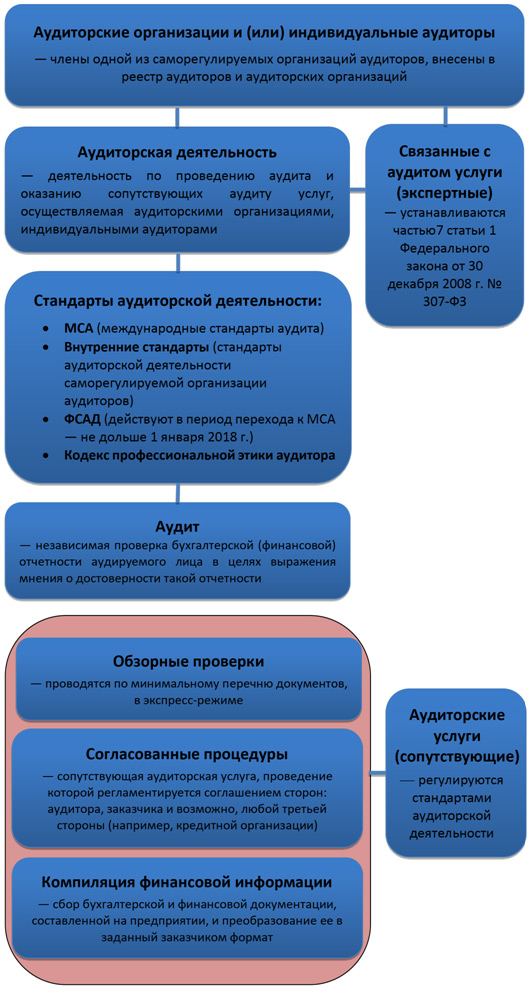

В то же время, кроме собственно аудита, существуют аудиторские услуги, или сопутствующие аудиту услуги, которые, как и он, регулируются стандартами аудиторской деятельности, а именно — обзорные проверки, согласованные процедуры и компиляция финансовой информации.

Обратите внимание!

Несмотря на кажущуюся тавтологию, важно не путать сопутствующие и связанные с аудитом услуги. Сопутствующие аудиту услуги — это исключительно аудиторские услуги, их закрытый перечень приведен в пункте 6 стандарта ФСАД №24. Оказывать их могут только аудиторские организации и индивидуальные аудиторы. Связанные с аудитом услуги приводятся в части 7 статьи 1 Федерального закона от 30 декабря 2008 г. № 307-ФЗ — это неаудиторские услуги, которые могут оказываться не только аудиторскими организациями и индивидуальными аудиторами, их перечень является открытым.

Поскольку добровольная (инициативная) аудиторская проверка по своей структуре, процедуре, правилам и порядку проведения ничем не отличается от обязательного аудита, то и ее стоимость находится на аналогичном уровне. Однако добровольную проверку можно провести не в формате традиционного аудита, а, например, как оценку налоговых и предпринимательских рисков (см. рис. 1), обеспечив себе существенную экономию на услуге.

Такие транзакционные издержки, как время, затрачиваемое аудитором на документирование (копирование подтверждающих документов и оформление рабочих), составляют от 10% стоимости традиционного аудита, еще примерно столько же уходит на охват тех областей учета, которые в действительности не вызывают сомнений у руководства или собственников компании. Поэтому проведение инициативной проверки в формате отличной от аудита услуги может оказаться выгоднее аудита не только по экономическим соображениям, но и с точки зрения полезности получаемой финансовой информации.

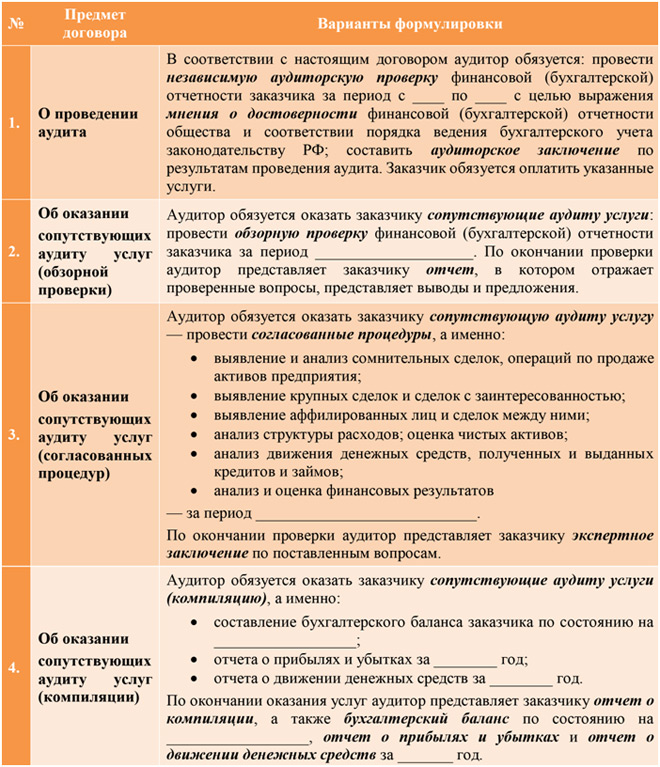

Отличие аудита от других видов услуг фиксируется в предметной части договора (см. табл. 1).

Таблица 1. Примеры согласования условий проведения аудита и формулирования действий, которые должен совершить аудитор (в соответствии с ФСАД № 12)

Как можно заметить, цель, объемы и результаты оказания услуг везде разные. Имманентные, принципиальные условия аудиторской проверки — независимость, выражение мнения о достоверности, аудиторское заключение — теряются в других формах договора на оказание аудиторских услуг. Это имеет не только сущностные, но и правовые последствия. Например, чтобы опротестовать в суде заключение аудитора, сославшись на ненадлежащее выполнение им взятых обязательств, придется доказать, что услуга предоставлялась клиенту именно в формате аудита, а не каких-либо других услуг. И если в договоре однозначно не зафиксировано, что цель, объемы и результаты оказания услуги соответствуют аудиту, рассчитывать на признание аудиторского заключения заведомо ложным на основании частей 5 и 6 статьи 6 № 307-ФЗ не придется. Достаточно обратиться к судебной практике, например, к Определению ВАС РФ от 30 мая 2011 г. № ВАС-6725/11 и постановлению Пятнадцатого арбитражного апелляционного суда от 08 ноября 2011 г. № 15АП-11726/2011.

Аудитор или группа аудиторов должны иметь квалификацию, позволяющую как составить всестороннее представление о предмете и объектах проверки, так и провести проверку в соответствии с действующими стандартами. Аудиторское заключение, составленное без проведения аудита или явно противоречащее предоставленным со стороны заказчика документам, признается в суде заведомо ложным.

Виды аудиторских проверок

Итак, с позиции закона существует собственно аудит, который характеризуется как традиционный, финансовый, внешний, независимый, обязательный или не обязательный. Он проводится только аттестованным аудитором, состоящим в СРО аудиторов и занесенным в реестр аудиторов и аудиторских организаций, который выполняет все требования, содержащиеся в международных и отраслевых стандартах и российском законодательстве. Существуют также аудиторские услуги — обзорные проверки, согласованные процедуры и компиляция финансовой информации, которые, не являясь аудитом, все же подчиняются стандартам аудиторской деятельности. Существуют услуги, связанные с аудиторской деятельностью, которые определены в № 307-ФЗ, — на них не распространяются аудиторские стандарты. И, наконец, существует все остальное (см. рис. 2).

На заметку!

На официальном сайте Минфина России по адресу www.minfin.ru в разделе «Аудиторская деятельность — Саморегулируемые организации аудиторов» можно ознакомиться со сводным перечнем аудиторов и аудиторских организаций.

Рис. 2. Структура деятельности аудиторских организаций

Тем не менее, никому не запрещено проводить собственные классификации. Так появилось разнообразие аудита, классифицированного по предмету изучения и объекту аудирования, по стадиям развития, по назначению, по методике и методу проведения, по типу и характеру проверки, по периодичности и пр. Эти деления по признакам представляют для заказчика скорее чисто академический интерес. Коме того, в практическом отношении отдельные классификации уходят далеко в сторону от самого аудита и носят его название лишь как синоним слову «проверка» и не более. Под многими «видами» аудита скрываются сопутствующие или свзанные с аудитом услуги.

Приведем некоторые формы классификаций:

По объекту аудирования (направленности): общий, инвестиционный, страховой, банковский, государственный аудит и т.д.

По методике. Выделяют несколько подходов к разработке методики аудита. Бухгалтерский — это методика проверки компании по различным разделам бухучета. Юридический — методика проверки базируется на нормативных правовых актах. Отраслевой — учитывает специфику производственной деятельности компании. Специальный — применяется к группам экономических субъектов, у которых можно выделить общие специальные признаки — такие как структура управления, структура капитала, количество сотрудников, организационно-правовая форма, налоговый режим и др.

По методу. Аудиторская проверка может быть сплошной (детальное изучение всей бухгалтерской отчетности), выборочной (изучение малой части бухгалтерской отчетности) или комбинированной (аудит малочисленных рискованных операций — сплошной и подробный, аудит рутинных операций большого объема — выборочный).

По типу проверки. Аудит может быть камеральным или фактическим. Фактический предполагает обязательное присутствие аудиторов на объекте для проведения инвентаризации, опроса руководства и персонала. Камеральный (документальный) предполагает только изучение первичной и сводной бухгалтерской и налоговой документации, выезд аудиторов на объект при этом не требуется.

По периодичности. Если для конкретной организации проверка организована впервые, это первоначальный аудит. Он всегда более трудоемкий и ответственный, поскольку предполагает сбор и анализ данных о компании с нуля. В случаях, когда отношения с аудиторами переводятся на регулярную основу, речь идет о повторяющемся (согласованном) аудите. Это более простые проверки, удобные обеим сторонам, поскольку сильные и слабые стороны бизнеса клиента уже известны аудитору.

По характеру проверки. Аудит может осуществляться сторонней компанией по договору. Тогда он называется внешним. Также в организации может быть штатный сотрудник или служба для проведения аудита, который в этом случае называют внутренним.

Выше подробно разъяснялось, что такое аудит и кто такой аудитор. Принимая это во внимание, можно констатировать, что в строгом понимании (да и не в строгом) внутренним аудит быть не может хотя бы потому, что в этом случае невозможно реализовать режим независимости аудитора. Здесь уместнее говорить не об аудите, а о внутреннем финансовом контроле, имитирующем аудит.

В вопросе независимости аудиторов и аудиторских организаций обратимся к правилам протокола № 6 и разъяснениям протокола № 15, одобренных Советом по аудиторской деятельности при Минфине России 20 сентября 2012 г. и 18 декабря 2014 г. соответственно. В них говорится о концептуальном подходе к независимости аудитора, который всегда должен задаваться вопросом: «Может ли разумное и хорошо информированное третье лицо, взвесив все факты и обстоятельства, обоснованно посчитать, что в условиях конкретного задания честность, объективность или профессиональный скептицизм аудитора скомпрометированы?» В зависимости от ответа на поставленный вопрос аудитор должен оценить значимость угрозы независимости и предпринять меры предосторожности в случае, когда угроза независимости оценивается им как высокая и существенная. В разделе 2 «Правил независимости…» приводятся конкретные ситуации, обстоятельства и взаимоотношения, реально или даже потенциально угрожающие независимости аудитора, меры предосторожности, уместные для нивелирования угроз и условия, в которых не существует действенных мер по снижению угрозы независимости. В этом случае долг аудитора — отказаться от задания, даже ранее принятого и уже выполняемого.

Можно ли представить себе ситуацию, при которой лицо, проводящее так называемый внутренний аудит, способно безапелляционно противостоять влиянию своего руководства или разорвать с ним трудовые отношения? Вопрос риторический.

Этапы аудиторской проверки

Аудит — процесс, требующий значительных временных затрат и обстоятельного подхода, поэтому работа аудиторов должна быть спланирована. Только в этом случае их взаимодействие с руководителями и сотрудниками компании будет эффективным, а экспертное заключение — корректным.

Планирование аудиторской проверки

Выделяется несколько этапов:

- Официальное предложение клиента о проведении аудита.

- Первичное знакомство с финансово-хозяйственной деятельностью компании, без подробной проверки.

- Разработка, оформление и согласование общего плана и программы аудита, которые подписываются руководством компании.

- Составление письма о проведении аудита.

- Подписание договора на проведение аудита.

Важно знать!

Согласно стандартам ведения аудиторской деятельности, беседа и/или переписка аудитора с руководством предприятия не заменяют необходимости в доказательной базе для экспертного заключения.

В общем плане указываются:

- предмет изучения и список изучаемых объектов;

- список вопросов по каждому объекту проверки;

- источники получения информации;

- сроки работ;

- состав аудиторской группы;

- сроки подготовки предварительного отчета и проекта программы проведения проверки.

Программа аудита — это более подробный документ, развивающий общий план и содержащий перечень и содержание конкретных аудиторских процедур, которые будут проводиться.

Проведение аудиторской проверки и сбор аудиторских данных

Аудит оформляется договором возмездного оказания услуг, в котором стороны определяют в частности срок проведения проверки и могут предусмотреть проведение аудита в несколько этапов (например, 1 этап по итогам 6 или 9 месяцев и 2 этап по завершении года). Поэтапное проведение аудита дает клиенту возможность получить экспертное мнение о текущем отчетном периоде и скорректировать свою деятельность до завершения финансового года.

Аудиторская проверка стартует после проведения специального собрания — так называемого открытия аудита. На нем руководителям подразделений рассказывается о целях аудита, критериях его проведения и порядке, даются ответы на все возникшие вопросы. Проверяется выполнение необходимых условий для проведения аудита, например: возможность беседы с персоналом в назначенное время, обеспечение аудиторов спецодеждой и транспортом. Цель собрания — установить доверительный деловой контакт между аудиторами и руководством предприятия.

Далее аудиторы переходят к работе по утвержденному плану, которая включает тщательную проверку документов, аудиторские беседы, выборочную проверку работы сотрудников на местах с помощью аудиторских опросников и запись результатов.

Закрытие аудита состоит в распределении выявленных несоответствий по категориям, выявлении системных нарушений, информировании высшего руководства и согласовании сроков и состава корректирующих действий. После этого можно перейти к оформлению финальных документов.

Подведение итогов и выдача заключения аудиторской проверки

Как говорилось ранее, по итогам аудита составляются два официальных документа — отчет и экспертное заключение.

Отчет составляется по следующей схеме:

- Краткая формулировка найденного нарушения.

- Точное наименование документа или бизнес-процесса, в котором обнаружено нарушение.

- Ссылки на документ, регламентирующий данный вопрос.

- Перечисление всех возможных административных санкций за выявленное нарушение.

- Описание комплекса необходимых действий для устранения выявленного нарушения.

Аудиторское заключение содержит информацию о периоде аудиторской проверки, составе финансовой или бухгалтерской отчетности организации, использованных нормативах, целях, методах и результатах проверки. Заключение подписывают уполномоченное лицо аудиторской организации и руководитель аудиторской проверки. Также должны быть указаны номер, тип квалификационного аттестата аудитора и срок его действия. На документе ставится печать аудитора.

Очевидно, подобный процесс, затрагивающий сотрудников всех уровней, а также требующий изучения финансовой документации, можно доверить не каждой компании. Но если вы найдете «своего» аудитора, с которым удастся выстроить доверительные конфиденциальные отношения, это обеспечит вашему бизнесу дополнительную степень защиты на годы вперед.

Читайте также