Обзор электронных платежных систем: какой агрегатор выбрать для сайта

Предприниматели, делающие первые шаги в области интернет-продаж, часто идут по пути наименьшего сопротивления, предлагая клиентам единственный вариант оплаты товара — наличными курьеру. Но с учетом высоких темпов развития онлайн-сервисов такой подход сложно назвать дальновидным. Все чаще покупатели отдают предпочтение оплате банковской картой или электронными деньгами, в некоторых случаях это в принципе единственно возможный вариант. А если говорить о региональных клиентах, то приемлемых альтернатив онлайн-оплате не так уж и много.

Особенности работы современных платежных систем-агрегаторов

Появление на сайте возможности онлайн-оплаты товаров постепенно превратилось в насущную необходимость для предпринимателей. Но, как показывает практика, обеспечить магазин необходимым функционалом для работы даже с минимальным набором платежных сервисов непросто. Заключая договоры с каждой компанией по отдельности, можно потерять уйму времени: рассмотрение заявки, подписание бумаг, интеграция с сайтом и прочие формальности отнимают силы, которые стоило бы направить в более продуктивное русло.

Спасением стал выход агрегаторов на рынок платежных систем. Данные компании выступают в роли посредников между интернет-магазином и сервисами по приему денежных средств. То есть для заказчика достаточно один раз заключить договор с агрегатором, чтобы получить доступ сразу к нескольким вариантам безналичной оплаты товара. Это могут быть банковские карты, электронные кошельки, сотовые операторы и так далее. В последние годы наблюдается стабильный рост интереса клиентов к мобильным платежным системам, весомым показателем которого стало проникновение на российский рынок таких сервисов, как Apple Pay, Samsung Pay и Google Pay.

Как и на любом рынке, среди систем-агрегаторов существует жесткая конкуренция. Различные условия, тарифы, комиссии, предлагаемые услуги — разобраться в многообразии бывает нелегко. Законодательство только подливает масла в огонь — подобные сервисы стремительно развиваются, а значит, без внесения поправок и изменений в нормы регулирования их деятельности обойтись также не удается.

Это важно

Вместе с вступлением в силу редакции от 3 июля 2016 года Федерального закона № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» от 22 мая 2003 года (далее — Закон № 54-ФЗ) обязательным к исполнению стало требование об использовании кассовых аппаратов с онлайн-передачей данных в налоговый орган[1].

Чуть ли не каждый год появляются новые платежные агрегаторы, и некоторые из них стремительно пропадают с рынка, не выдерживая конкуренции или не справляясь со своими задачами. Поэтому выбирать компанию наобум не стоит. Для начала следует определить уровень ее надежности и изучить прочие факторы, чтобы убедиться в том, что этот агрегатор подходит для конкретного интернет-магазина.

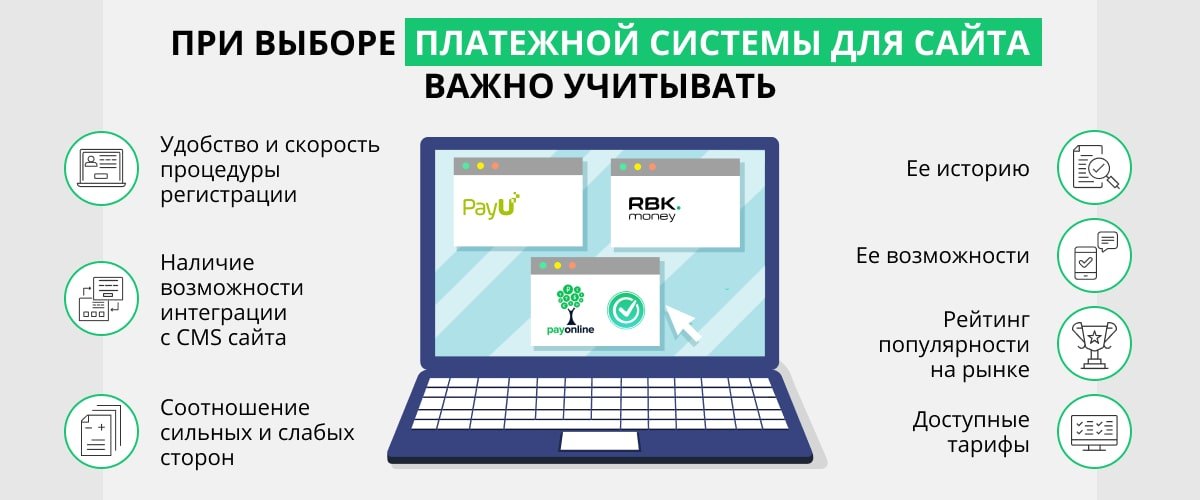

Критерии выбора платежной системы для сайта

Отдавать предпочтение наиболее популярному агрегатору платежей — это не самая удачная идея. Ведь если продукт разрекламирован, это еще не значит, что он окажется удобным и полезным. Есть и другие важные характеристики помимо «раскрученности».

Изучая очередной агрегатор в процессе выбора подходящего, стоит задаваться следующими вопросами:

- Сколько лет платежная система существует на рынке? Во избежание рисков стоит обращать внимание на те компании, которые имеют историю и долгое время сохраняют положительную репутацию.

- Насколько проста процедура регистрации? Несколько кликов мышкой или поездка в офис для заключения договора — это разные затраты времени и сил.

- Какими возможностями обладает платежная система? А именно: что отличает ее от других (помимо тарифов)? Возможность выставить счет вручную (актуально для социальных сетей) или получать информацию о платеже по SMS, дополнительный сервис доставки, предоставление системы управления содержимым сайта (CMS), работа с редкими системами безналичного расчета, кастомизация (оформление) страницы оплаты — вот лишь некоторые из «фишек», которыми могут похвастаться отдельные представители компаний-посредников. А если учитывать вступление в силу поправок к Закону № 54-ФЗ, то более оптимальным вариантом станет агрегатор, который может упростить работу как тем, кто уже приобрел или арендовал контрольно-кассовую технику, так и тем, кто находится в процессе реализации новых рабочих процессов.

- Насколько тарифы агрегатора отвечают возможностям интернет-магазина? В этом вопросе нужно разобраться досконально. Скорее всего, придется не только изучить информацию об условиях сотрудничества, выложенных в общий доступ, но и пообщаться с представителем организации. На тариф могут повлиять многие факторы, но обычно он зависит от оборота подключаемого интернет-магазина.

- Возможна ли интеграция с CMS сайта? Чаще всего модули платежных агрегаторов являются мультиплатформенными, то есть подходят для большинства популярных CMS. Но уточнить эту деталь необходимо.

- Каково соотношение плюсов и минусов? Каким бы ни было привлекательным предложение, недостатки найдутся — главное, не пропустить то, что «перекроет» достоинства.

- Какова статистика самых востребованных платежных систем для сайта? Как мы уже сказали, информация о популярности компании не играет ключевой роли при выборе системы, но все же является определенным показателем ее репутации. Поэтому в конце не лишним будет уделить внимание этому моменту.

Это интересно

Лагерь онлайн-покупателей увеличивается с каждым годом. Карантинные мероприятия, введенные весной 2020 года, обернулись тем, что в России появилось более 10 млн новых пользователей интернет-магазинов. За счет этого скачка доля отечественного рынка e-commerce достигла рекордных 10,9% и приблизилась к уровню онлайн-коммерции США и Китая. А эти страны начали развивать онлайн-продажи гораздо раньше, чем они пришли на российский рынок[2].

Наиболее популярные платежные агрегаторы России

Несколько лет назад компания «Тэглайн» провела исследование, основанное на данных анкетирования около 400 компаний, которые в том числе занимаются интегрированием платежных сервисов с сайтами своих клиентов. Рассмотрим детальнее каждого из лидеров, представленных в списке агрегаторов.

PayOnline

Процессинговый центр PayOnline был основан в Москве в 2009 году. Сегодня компания входит в состав международного холдинга Net Element (NASDAQ: NETE). Компания является одним из крупнейших в России сервис-провайдеров международных платежных систем Visa, MasterCard и национальной платежной системы «Мир». Благодаря этому пользователи PayOnline могут совершать покупки по всему миру. Компания предоставляет доступ к платежным сервисам и сопутствующим бизнес-сервисам без абонентской платы за обслуживание и даже подключение, которое происходит быстро и в онлайн-формате. При этом принимать оплату предприниматель может как через умную интеграцию с помощью API, CMS, SDK, так и без интеграций — по ссылке. PayOnline использует адаптивную логику 3DS-аутентификации и не создает дополнительных барьеров при проведении оплаты для надежных клиентов.

Компания не только занимается собственно подключением интернет-эквайринга, но и осуществляет для своих клиентов фрод-мониторинг, оказывает услуги по кастомизации интерфейсов и увеличению конверсии. Более того, процессинговый центр принимает участие в программе поддержки малого бизнеса и предлагает особые условия (комиссия 1,5% на платежи с использованием банковских карт) для юрлиц, чей оборот по таким онлайн-платежам составляет до 500 000 рублей в месяц. Впрочем, компания готова подобрать выгодные тарифы для бизнеса любого масштаба в зависимости от его запросов и возможностей. Комиссии PayOnline начинаются от 0,7%, и взимаются они только с успешных платежей. Что примечательно, это единственный провайдер, предоставляющий клиентам возможность получать кешбэк на интернет-эквайринг до 0,2%.

Сервис регулярно проходит профессиональные сертификации. Конверсия успешных платежей в PayOnline — 99,9%, при этом зачисление средств на счет предпринимателя поставщик гарантирует уже на следующий день. Клиенты компании в любое время суток могут обратиться в службу поддержки. За каждым предприятием торговли закрепляется персональный менеджер, который решает вопросы с учетом специфики бизнеса.

Wallet One

Компания существует с 2007 года и работает как с юридическими, так и с физическими лицами. Процедура регистрации не отнимает много времени: представлять документы не потребуется — понадобится заполнить анкету и дождаться сообщения об успешном прохождении модерации. Затем останется лишь заключить бумажный договор, на это отводится определенный промежуток времени.

У Wallet One достаточно гибкая система тарификации: тариф будет зависеть от оборота интернет-магазина — от 2,7 до 4% за перевод с банковской карты. Из дополнительных возможностей стоит отметить удобный личный кабинет с основными финансовыми показателями, возможность размещения рекламного баннера на странице кошелька покупателя. С помощью этой платежной системы нельзя настроить дизайн страницы оплаты, а массовые выплаты реально подключить только после согласования с менеджером. Также некоторые пользователи отмечают медленную работу техподдержки.

PayAnyWay

Эта платежная система существует уже более 10 лет и имеет довольно удобную систему регистрации — достаточно заполнить анкету и дождаться ее проверки, представлять копии документов не нужно. А договор в бумажной форме необходимо заключить в течение 30 дней после успешной регистрации.

У PayAnyWay для интернет-магазинов комиссия по банковским картам составляет 2,5–2,7%. Данная платежная система оказывает перечень дополнительных услуг: с помощью PayAnyWay можно убрать ненужные способы оплаты, настроить автоматические платежи, подключить функцию упрощенного ввода данных для покупателя и ручного выставления счетов. Дополнительным плюсом для предпринимателя может стать внушительный список поддерживаемых CMS и возможность отправить заявку на изготовление модуля для платформы клиента, если ее не оказалось в этом списке. Из минусов можно отметить высокие требования компании к сайту: если он не соответствует определенным условиям, его владелец может получить отказ в сотрудничестве.

PayU

Международная компания, часть крупного холдинга электронной коммерции, имеет лицензию НКО ЦБ РФ и гарантирует соблюдение законодательства нашей страны. Эта платежная система отличается наличием готовых решений для нескольких типов заказчиков, чья деятельность связана с ритейлом, организацией путешествий, цифровыми товарами, оплатой ЖКУ и реализацией кешбэков.

Работа PayU построена на основе оригинальной системы процессинга карт: если в одном из четырех банков-эквайреров произошел сбой, то платеж автоматически перенаправляется в следующий вплоть до успешного завершения операции. Кроме того, компания предоставляет своим клиентам неплохие бонусы — возможность блокировки денег на карте клиента магазина до подтверждения наличия товара на складе и программа защиты покупателей. В случае отсутствия товара денежные средства сразу и без проблем возвращаются клиенту. Комиссия за оплату банковской картой в среднем составляет 2,8–4%.

«Деньги Online»

Компания открылась в 2006 году и за это время обзавелась около 2000 постоянных клиентов. Сразу стоит отметить специфическую черту работы с этой платежной системой — вывод денег на расчетный счет можно осуществить только дважды в неделю. К тому же регистрация здесь сложнее, чем у конкурентов: чтобы стать клиентом «Деньги Online», потребуется прислать отсканированные копии девяти документов.

Узнать тариф заранее практически невозможно, конкретные цифры озвучивают лишь при заключении договора, но в среднем это около 5% от перевода с банковской карты. Платежная система предлагает вариант упрощенной интеграции с сайтом — кнопка «Оплатить» с последующим переходом на страницу агрегатора. Из минусов клиенты отмечают недостаточно высокий уровень компетенции специалистов группы поддержки.

RBK.money

Это один из «первооткрывателей» рынка, работает с 2002 года и к настоящему моменту обслуживает более 40 000 компаний. Сервис отличается широкой географией переводов: по всей России расположено около 260 000 офлайн-пунктов приема платежей.

Регистрация и настройка агрегатора занимает около двух дней. Тариф по расчету банковскими картами составляет от 2,8 до 3,5%. Отличительными особенностями компании являются индивидуальный подход к каждому заказчику и четкая работа техподдержки — на сайте есть онлайн-чат для общения со специалистом. Платежная система поддерживает массовые и автоматические платежи, привязку карты, а модуль программы можно установить на несколько популярных CMS — WordPress, Drupal, Bitrix и другие. Среди недостатков RBK.money пользователи отмечают ограниченный набор платежных сервисов и периодические сбои в работе.

ЮKassa

Относительно новая платежная система, работает с 2013 года. До недавнего времени носила название «Яндекс.Касса». Возможности агрегатора насчитывают 20 вариантов оплаты, среди которых можно найти даже два микрофинансовых сервиса. Регистрация в режиме онлайн — нужно заполнить анкету и прислать скан паспорта владельца интернет-магазина, а также распечатать, подписать и отсканировать договор. Доступ к приему платежей открывается в среднем через три дня после регистрации.

К преимуществам агрегатора можно отнести возможность установки универсального модуля по интеграции сайта с популярными сервисами «Яндекса», например, «Я.Метрики» и «Я.Маркета». Также стоит отметить работу системы ЮKassa с мобильными приложениями, возможность массовых выплат и автоматических платежей. Еще одно преимущество для клиентов — постоянные покупатели смогут привязать карту к магазину и оплачивать покупки одним кликом. Компания предлагает всего два тарифа, комиссия по которым составляет 2,8 или 3,5% от перевода по банковской карте. Модули агрегатора можно установить на основных CMS — 1C-Битрикс, OpenCart, WordPress и других.

Стоит заметить, что ЮKassa не работает с физическими лицами, им компания предлагает воспользоваться услугами сервиса «Яндекс.Деньги».

Robokassa

Компания существует с 2003 года и на данный момент имеет около 50 000 клиентов, среди которых как настоящие гиганты российского предпринимательства, так и представители среднего и малого бизнеса. Поддерживает около 40 способов приема платежей — банковские карты, электронные деньги, интернет-банкинг от ведущих банков РФ, мобильные операторы, оплата через терминалы и в салонах сотовой связи, есть и мобильные приложения для iOS и Android.

Для регистрации нужно разместить копии учредительных документов компании в соответствующем разделе личного кабинета и отправить на почтовый адрес «Робокассы» бумажный вариант договора, подписанного уполномоченным лицом. Причем последний пункт не влияет на скорость подключения агрегатора — в среднем от момента регистрации до начала приема платежей проходит всего один рабочий день.

Выбор агрегатора — важный шаг в создании или модернизации любого интернет-магазина. От того, насколько правильно будет подобрана платежная система, зависит не только конверсия, но и сохранность полученных денежных средств. Несмотря на то, что набор агрегаторов, подходящих для использования физическими лицами, несколько скромнее, чем тот, что доступен для юрлиц, выбрать в любом случае есть из чего.