Что такое конверсионные операции и как они проводятся: разбираемся в вопросе

Мы живем в эпоху глобализации, и она касается всех аспектов нашей жизни. Пожалуй, в первую очередь процесс всемирной интеграции и унификации затронул экономику и бизнес. Компании стремятся выйти на интернациональный уровень и наладить отношения с зарубежными партнерами. Это, помимо всего остального, подразумевает и проведение конверсионных операций. Ниже — подробное руководство для всех, кто интересуется данной разновидностью банковской деятельности.

Определение и виды конверсионных операций

Конверсионные операции требуется проводить во всех случаях, когда фирмы ведут дела с физическими или юридическими лицами, не являющимися резидентами данной страны. Это могут быть, например, интернациональные компании или организации, зарегистрированные на территории другого государства. Предположим, необходимо заключить контракт на поставку продукции. Очевидно, что расчеты при этом будут вестись в разной валюте. Поэтому участникам сделки придется выполнить конверсию, то есть привести денежные единицы разных стран к общему знаменателю.

Конверсионные операции — это, если использовать общеупотребимую терминологию, сделки по купле-продаже валюты. Без них не обходится внешняя торговля. Причем нужно отметить, что речь идет не об обмене как таковом. Важнее всего здесь не сам факт перевода суммы из одной валюты в другую, а то, как стороны распорядятся деньгами, появившимися на их счетах в результате сделки. Еще одна особенность в том, что конверсионные операции всегда имеют привязку к дате, которая оговаривается заблаговременно.

При моментальных сделках дата заключения контракта соответствует дате его исполнения, то есть дате поступления денег на нужный счет. Если точнее, контрагент получает валюту не позднее чем в течение двух рабочих дней после подписания договора. Собственно, это и есть спотовые операции. Если средства появляются на счету контрагента непосредственно в день заключения контракта, говорят о tod-сделках (от английского today, что означает «сегодня»). Если же деньги приходят на следующий день, то это будет уже tom-сделка (tomorrow — «завтра»). В России в силу специфики расчетов самое широкое распространение приобрели именно два последних вида операций. Купля-продажа валюты при текущих сделках ведется по курсу обмена, актуальному на данный момент.

На заметку

В нашей стране чаще всего проводятся сделки с валютной парой доллар–рубль. Возможность их осуществления в формате tod и tom обусловлена, кроме всего прочего, разницей во времени между Россией и США. Рабочий день в большинстве кредитных организаций нашей страны длится до 18.00, а иногда и до 21.00. Даже если расчетная операция производится вечером, благодаря восьмичасовой разнице во времени платежное поручение поступает в обработку еще до открытия американских банков.

Особенность форвардных операций заключается в том, что исполнение обязательств по контракту происходит через два рабочих дня после его подписания или позднее (иногда даже спустя годы, но чаще всего требуется от одного до шести месяцев). При этом расчеты проводятся по заранее согласованному курсу. Подобные сделки нередко рассчитаны на получение прибыли за счет разницы в цене покупки и продажи. Вместе с тем они несут некоторую долю риска: изменения курса валют зачастую невозможно спрогнозировать. Поэтому многие банки при проведении срочных операций практикуют различные механизмы защиты (например, требуют от клиентов гарантию исполнения сделки в виде денежного обеспечения).

Срочные конверсионные операции подразделяются на два основных типа. Аутрайт-сделки — это однонаправленные транзакции. Иначе говоря, контрагенты либо покупают, либо продают валюту с отсроченной датой исполнения. Если цена на валюту по форвардному курсу выше, чем по спотовому (на момент расчетов по сделке), то начисляется премия, если ниже — скидка.

Гораздо более распространены двусторонние сделки (своп). Они представляют собой две противоположные транзакции, «разбитые» на определенный промежуток времени. Например, совершают продажу валюты по текущему курсу и сразу же подписывают контракт на ее покупку спустя оговоренный срок. Получается, что это комбинация операций спот и форвард. Если прямая транзакция представляет собой продажу валюты по текущему курсу, а обратная — ее покупку по форвардному курсу, то подобная операция уже носит название «репорт». А при условии противоположного порядка имеет место депорт-сделка.

Конверсионные банковские операции в безналичной форме позволяют рассчитываться практически в любой валюте, а не только в ее популярной (включая ограниченно конвертируемые денежные единицы). Еще одно преимущество в том, что при их проведении расчеты производятся гораздо быстрее.

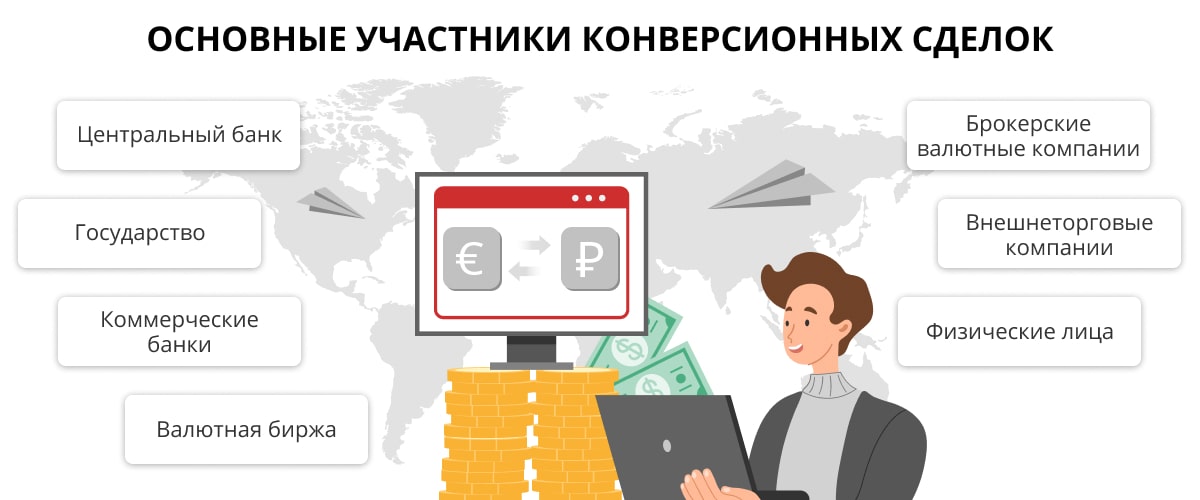

Участники и условия проведения

В конверсионные сделки могут быть вовлечены любые субъекты валютного рынка — как из сферы биржевой торговли, так и находящиеся вне ее. При этом все участники преследуют свои цели и выполняют особые функции.

Центральный банк непосредственно управляет государственными валютными резервами, активно участвует в разработке валютной политики страны. Соответственно, он напрямую влияет на условия конверсионных сделок. Центробанк утверждает официальный курс национальной валюты к иностранной, целенаправленно воздействует на изменение котировок посредством валютных интервенций. Так называют один из способов управления национальной экономикой, при котором основной банк страны единовременно закупает или реализует крупную сумму в валюте другого государства. В итоге меняются спрос и предложение, а значит, и цены на иностранные дензнаки.

Государство, а точнее, Министерство финансов наряду с Центробанком занимается регулированием курса валюты. Несмотря на то, что рынок предполагает свободное изменение котировок в зависимости от спроса и предложения, нельзя недооценивать роль государственной валютной политики.

Коммерческие банки — это те площадки, где юридические и частные лица покупают и продают валюту. Благодаря кредитным организациям возникает сама возможность проведения сделок. Основная часть транзакций с иностранными деньгами проводится именно через них. При этом коммерческие банки получают доход в виде комиссии от валютных операций, совершаемых клиентами.

Валютная биржа — это тоже место проведения сделок по купле-продаже валюты и ценных бумаг в иностранных денежных единицах между юридическими лицами. Есть компании, которые для совершения конверсионных операций предпочитают не обращаться в банк, а действовать напрямую через биржу. Но для неаккредитованных юрлиц доступ к торгам закрыт. Поэтому сделки они проводят с помощью посредников, в качестве которых выступают брокерские фирмы. Для производства валютных операций через биржу необходимо знать специфику трейдинга.

Брокерская валютная компания, как было сказано выше, играет роль посредника между биржевым рынком и юридическим (а иногда и частным) лицом, в интересах которого совершаются сделки. Именно она непосредственно участвует в торгах. Но последнее возможно лишь в том случае, если данная компания имеет прямой выход на биржу (а следовательно, достаточно внушительный торговый капитал). Таких брокеров немного: это банки и другие финансовые организации, имеющие аккредитацию на валютном рынке. Гораздо больше распространены дилеры — компании-посредники, которые прямого доступа к бирже не имеют, а торгуют через крупных брокеров на основании заключенного с ними договора.

Внешнеторговая компания — это не полноправное юрлицо, а отдел крупной фирмы, в чьи задачи входят операции по экспорту и/или импорту. У такой организации есть свой валютный счет, на котором она производит конверсионные сделки.

Физические лица тоже могут участвовать в операциях с валютой. Чаще всего это индивидуальные предприниматели, которые ведут дела с фирмами, зарегистрированными за границей.

Итак, участников валютного рынка можно разделить на несколько типов. Одни из них (физические и юридические лица) проводят сделки в собственных интересах, другие (банки) действуют по поручению клиентов, третьи же (брокерские и дилерские фирмы) оказывают посредническую помощь, но все они тем или иным способом извлекают прибыль.

Основные сведения, необходимые для осуществления конверсионных операций, — это сумма валюты для покупки или продажи, ее курс и день исполнения сделки. Все это клиент указывает в поручении. В каждом банке свой список валют, с которыми возможны конверсионные операции, свой курс и тому подобное. Но условия проведения сделок в любом случае должны находиться в рамках требований государственного законодательства.

Конверсионные операции по счетам клиентов: порядок проведения

Как уже говорилось, каждый банк вправе устанавливать свои правила проведения сделок с обменом валюты. Единого законодательства, которое жестко регулировало бы эту сферу экономических отношений, в нашей стране нет. Обычно уполномоченный банк разрабатывает регламент, который определяет условия и порядок проведения операций с валютой (соответствующий документ должен быть опубликован на официальном сайте). В свою очередь, клиент, желающий сотрудничать с данной кредитной организацией, подает заявление о присоединении к действующим условиям. Таким образом, заключается соглашение о проведении конверсионных операций.

При составлении поручения о покупке или продаже валюты клиент обозначает точные условия сделки — дату зачисления или списания средств, сумму перевода, курс. Последний пункт заслуживает более подробного разъяснения. Банк проводит расчеты по конверсионным операциям по своему стандартному курсу. Информация о нем регулярно публикуется на сайте кредитной организации. Но многие банки также предоставляют возможность проведения сделок по индивидуальному курсу. Конечно, она доступна не всегда, а только в особых случаях: как правило, если сумма покупаемой или реализуемой валюты превышает определенный размер. За услуги банк взимает комиссию в соответствии со своими тарифами.

Порядок предоставления документов и отчетности по валютным сделкам установлен Инструкцией Банка России от 16 августа 2017 года №181-И (в редакции от 5 июля 2018 года). В приложении к ней приведен перечень кодов операций, совершаемых резидентами и нерезидентами. Этот список очень длинный, но чаще всего банкам и их клиентам приходится иметь дело с безналичными конверсионными сделками. К операциям резидентов РФ относятся:

- приобретение валюты другого государства за рубли;

- реализация валюты другого государства за рубли;

- покупка или продажа валюты одной страны за валюту другой.

Лица, не являющиеся резидентами РФ, могут совершать следующие виды безналичных конверсионных операций:

- покупка рублей за иностранную валюту;

- продажа рублей за иностранную валюту.

Конверсионные операции больше всего востребованы в сфере внешнеторговой деятельности. Иногда их проводят с целью извлечения прибыли или защиты от валютных рисков. Основная часть конверсионных операций совершается юридическими лицами при посредничестве банков. В кредитных организациях налажена четкая система совершения валютных сделок по клиентским счетам, но условия везде разные, поэтому важно выбрать наиболее удобный и выгодный вариант.