Заём под залог недвижимости: инвесторам на заметку

Инвестиции в займы под залог недвижимости — это способ получения дохода, о котором знают пока немногие. Между тем подобный финансовый инструмент интересен и для заемщиков, и для инвесторов. Рассказываем обо всем, что нужно знать о процедуре: кто занимается кредитованием под залог недвижимости, на каких условиях предоставляются займы, откуда берется прибыль, существуют ли риски и как их избежать.

Содержание статьи:

Условия инвестиций в займы под залог недвижимости

Инвестиции в займы под залог квартиры или другой недвижимости тесно связаны с деятельностью финансовых организаций особого типа — кредитных потребительских кооперативов (КПК). Их работа регулируется Федеральным законом №190-ФЗ «О потребительской кооперации», который был принят 18 июля 2009 года[1].

Собираясь вложить средства таким образом, нужно учесть несколько нюансов. Дело в том, что федеральное законодательство запрещает возможность инвестирования в займы под залог квартир напрямую — человеку предстоит стать пайщиком и заключить договор займа с КПК.

Кредитный потребительский кооператив — организация некоммерческая. Согласно закону, он не вправе привлекать средства сторонних лиц и выдавать займы тем, кто не является членом КПК[2]. Цель функционирования потребительского кооператива — оказывать финансовую взаимопомощь пайщикам. В этом главное отличие КПК от банка или МФО, которые привлекают свои капиталы извне и работают ради прибыли акционеров. Члены кредитного потребительского кооператива являются одновременно и клиентами, и собственниками.

Кредитные потребительские кооперативы устроены примерно так же, как существовавшие некогда кассы взаимопомощи. Пайщики вносят деньги в общий фонд, откуда затем другие члены кооператива могут брать кредиты на личные нужды. КПК состоит из физических или юридических лиц, объединенных по географическому либо иному признаку[3].

Чтобы пользоваться займами, нужно быть членом КПК и платить взносы:

- вступительный (единовременный, необходим для компенсации затрат на оформление документов);

- членские (периодические, например: раз в месяц или в квартал, служат для покрытия текущих административных расходов);

- паевые (бывают обязательными и добровольными, необходимы для формирования фонда).

Суммы обязательных платежей, как правило, символические. Добровольные паевые взносы могут быть более существенными.

Прибыль КПК формируется из процентов по выдаваемым кредитам. Доходы распределяются между пайщиками пропорционально объему инвестиций.

Важно

Для того чтобы осуществлять свою деятельность, КПК обязательно должен состоять в саморегулируемой организации (СРО)[4]. Размеры процентов по вкладам и займам регулируются Банком России, им же устанавливаются все прочие финансовые нормативы. Центробанк ведет реестр КПК, как активно действующих, так и ликвидированных[5].

Теперь пора ответить на главный вопрос: как работают инвестиции в займы под залог недвижимости. Для того чтобы вложить средства, необходимо быть членом КПК. В остальном ограничений нет: инструмент доступен любым частным лицам, располагающим достаточной суммой (обычно нижний предел — 100 000 рублей). Человек размещает свои средства в КПК. По отношению к финансовой организации он выступает в роли кредитора. Стороны заключают договор займа, по которому кооператив обязуется выплачивать пайщику деньги с процентами.

КПК в свою очередь выдает кредит заемщику. Последний с целью обеспечения гарантии возврата денежных средств оставляет в залог недвижимое имущество (квартиру, апартаменты, таунхаус, коммерческое помещение). Оформляется документ — закладная.

Таким образом, выигрывают все. Заемщик в кратчайший срок получает необходимую ему сумму (до нескольких десятков миллионов рублей). Инвестор же приумножает свой капитал. Такой способ вложения средств намного выгоднее, чем банковский вклад, ведь начисляемые проценты выше.

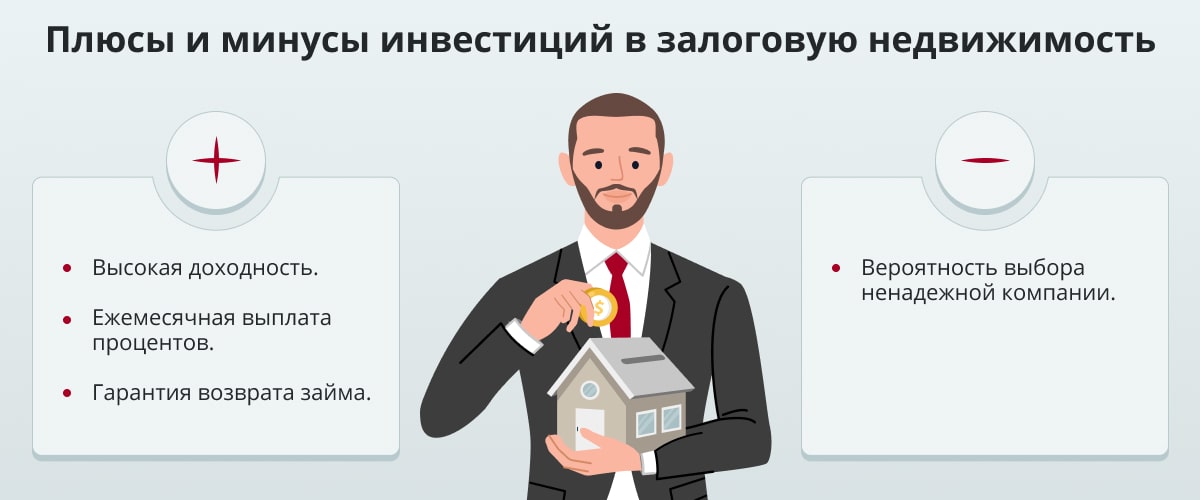

Так в чем же преимущества инвестиций в займы под залог недвижимости?

Во-первых, это доступный способ умножения капитала. Чтобы стать инвестором, не нужны крупные суммы: можно начать со 100 000 рублей.

Во-вторых, инвестиции под залог недвижимости приносят стабильную прибыль. Проценты выплачиваются ежемесячно, ежеквартально, раз в полгода или в год в зависимости от выбранной программы.

В-третьих, инвестор, сделавший вложение в заём под залог недвижимости, получает пассивный доход. Он не тратит время и не прикладывает усилия, все вопросы решает финансовая организация. А прибыль от процентов можно инвестировать в другие активы.

Наконец, и это главное, — вклады под залог недвижимости защищены: гарантию возврата денег обеспечивает закладная. Впрочем, тема безопасности инвестиций заслуживает отдельного рассмотрения.

Доходность инструмента и возможные риски

Каждый, кто интересуется инвестициями, знает, что любой способ вложения средств имеет две ключевые характеристики: доходность и риски. Связь между ними обычно прямо пропорциональная: чем большую прибыль можно получить, тем выше вероятность потерять всё. Посмотрим, какая доходность от инвестирования в займы под залог недвижимости и насколько высоки риски.

Доходность лучше всего оценивать на примере. Начнем с небольших сумм. Предположим, вы хотите вложить 1,5 млн на срок три года. Размер ставки по вкладу составляет 13%. Если пайщик ежемесячно будет начислять на счет 10 000 рублей (во многих программах предусмотрено пополнение, размер может быть разным), то к концу срока он получит около 2,65 млн рублей. Чистая прибыль составит около 788 000 рублей.

Если инвестировать большую сумму, то и прибыль соответственно будет выше. К примеру, вложив 14,5 млн на 20 месяцев под ту же ставку 13% и ежемесячно пополняя счет на 460 000 рублей, к моменту окончания срока действия программы вы получите больше 28 млн рублей, а чистая прибыль превысит 4,4 млн рублей.

Да, это не такие баснословные суммы, которые теоретически можно заработать, к примеру, на торговле акциями. Но, вкладывая в заём под залог недвижимости, инвестор все-таки получает больше, чем в случае с другими источниками пассивного дохода: банковским депозитом или сдачей квартиры в аренду. А главное, что это безопасное инвестирование, чего нельзя сказать о более высокодоходных вложениях.

Каковы же риски инвестирования в займы под залог недвижимости?

Главная опасность, с которой можно столкнуться при инвестировании в обычные, или беззалоговые, займы, — это невозврат кредита заемщиком. В таком случае вкладчик не только потеряет источник дохода, но и не получит обратно свои деньги. Финансовый инструмент, о котором мы рассказываем, исключает такую вероятность. Гарантия возврата займа подкрепляется залогом. Заемщику крайне невыгодно не платить кредит, ведь его сумма значительно меньше стоимости квартиры. И даже если он не сможет вернуть заём по причине финансовых трудностей — инвестор все равно надежно защищен. В его распоряжении имеются документы: договор займа и закладная, которые подтверждают право на обеспечение. Собственно, положение инвестора никак не зависит от заемщика и его действий, ведь договор заключен с финансовой организацией, а значит, все вопросы решаются именно с ней.

А что будет, если КПК обанкротится и не сможет платить по займу? Тогда инвестор вскроет банковскую ячейку, заберет закладную, зарегистрирует в Росреестре свое право по ней и станет таким образом ипотечным залогодержателем. С этого момента он станет взаимодействовать напрямую с заемщиком. Если же последний откажется выплачивать долг (или не будет иметь такой возможности), всегда остается крайний вариант — обратить взыскание на заложенное имущество или продать закладную. Квартира будет продана, а вкладчик вернет свои сбережения. При этом можно не опасаться судебного разбирательства: залог оформлен на инвестора, и доказывать ничего не придется.

С какими еще рисками может столкнуться инвестор? Сразу скажем, ситуации, о которых пойдет речь, маловероятны, но помнить о них следует.

Заложенное имущество может быть повреждено или уничтожено. Пожар, наводнение, взрыв бытового газа — форс-мажорные обстоятельства нельзя предугадать и предотвратить. Для защиты от таких случаев существует страхование недвижимости. Даже если с квартирой что-то случится, деньги инвестора не пропадут.

Недвижимость может оказаться неликвидной. Варианты проблем разнообразны, например:

- одним из собственников квартиры является несовершеннолетний;

- имущество приобретено в браке, а супруг(а) заемщика не давал согласия на ипотечную сделку;

- недвижимость получена в наследство, и на него претендуют третьи лица.

Защититься от таких неожиданностей можно только одним способом: тщательно проверять документы на имущество, служащее предметом залога. Это не является заботой инвестора — контролем юридической чистоты сделки занимается финансовая компания. Разумеется, при условии, что это надежная и добросовестная организация.

Вывод такой: чтобы максимально защититься от рисков инвестирования в займы под залог квартиры, нужно обдуманно подходить к выбору финансовой компании. Прежде чем доверять организации свои деньги, проверьте лицензии, членство в СРО, убедитесь, что ее ответственность застрахована. И конечно, стоит внимательно изучить условия договора.

Инвестиции в займы под залог недвижимости привлекательны своей надежностью. Риски при таком способе вложения средств практически отсутствуют, а доход гарантирован. Прибыль же будет выше, чем при открытии банковского вклада.